Az elmúlt évek intézkedései súlyosan érintették a bankrendszert, a gazdasági trendek pedig a hitelezés lelassulásához vezettek. A hitelezés élénkülését támogató Növekedési hitelprogram sikere elmaradt a várakozásoktól, így 2016-tól újabb program (PHP) indul, mellyel párhuzamosan megkezdődik a növekedési hitelprogram kivezetése is. A nehéz idők a bankokat a potenciális ügyfelek pontosabb feltérképezésére és a kockázatok körültekintő kezelésére késztették. Ugyan egyre több bank megszűnéséről vagy összeolvadásáról röppennek fel időről időre hírek, emellett úgy tűnik a kisebb pénzintézetek még tudatosabb kockázatkezeléssel próbálnak talpon maradni.

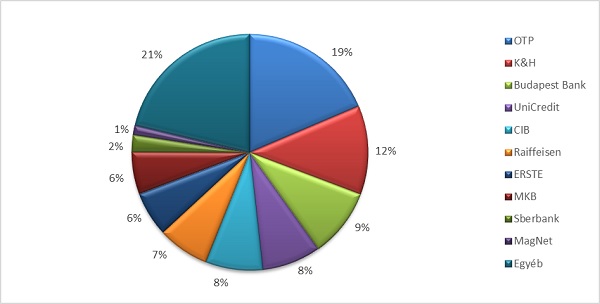

A 2016. január 1-jei adatok alapján a legtöbb céges ügyféllel - több mint 103 ezer - továbbra is az OTP rendelkezik, ami 4,8% növekedést jelent az elmúlt 12 hónapban. Az OTP-t a K&H követi a maga 67 ezer ügyfelével, ezáltal az elmúlt évben 3,3 %-os növekedést könyvelt el. A TOP 5 többi szereplőjénél viszont már csökkenő céges ügyfélkört tapasztalhattunk az elmúlt egy évben. Közülük a Budapest Banknál és az UniCredit-nél az 5 %-ot is meghaladta a vállalati ügyfélszám csökkenése.

A bankok többségénél megfigyelhető ügyfélszám-csökkenés nem új keletű jelenség hazánkban. A gazdasági társaságok számának 2013-ban kezdődő, és azóta töretlenül folytatódó csökkenése a legtöbb banknál az országoshoz hasonló arányú ügyfélszám csökkenést eredményezett.

Természetesen itt is voltak kivételek, a legalább 1000 vállalati ügyféllel rendelkező pénzintézetek közül a Gránit Bank népszerűsége növekedett a legnagyobb mértékben, az elmúlt 3 évben több mint háromszorosára növelte vállalati ügyfélkörét, de még így sem éri el a 3000 vállalati partnert. Ugyancsak jelentős növekedést könyvelt el ebben a 3 éves időszakban az FHB Bank (+49%), a Fókusz Takarékszövetkezet (+40%), az Oberbank (+33%) és a Raiffeisen Bank (+21%). Ugyanebben az időszakban a legnagyobb arányú csökkenés a Citibank (-36%), a KDB Bank (-28%), a Kinizsi Bank (-25%), az AXA (-23%) és az Erste Bank (-22%) vállalati szegmensét jellemezte. A legtöbb új ügyfelet, az OTP tudhatja magáénak, 2013. január 1-jéhez képest 10 001 új ügyféllel büszkélkedhetnek, míg a legnagyobb csökkenés az Erste Bankot jellemezte 9 640 elvesztett ügyféllel.

Az ügyfél darabszám alakulásán felül érdemes azt is megvizsgálni, hogy az egyes pénzintézetek vállalati portfóliójában jellemzően mekkora cégek vannak jelen. Alkalmazotti létszám kategóriánként vizsgálva a 15 legnagyobb vállalati portfólióval rendelkező bank ügyfélkörét, szinte minden kategóriában az OTP Bank tudhatja magáénak a legnagyobb ügyfélszámot, az egyetlen kivétel az 50-249 főt foglalkoztató cégek csoportja, ahol a K&H megelőzte, ám mindössze egyetlen ügyféllel.

Az adatokból rögtön szembetűnik, hogy a legtöbb bank (kivétel a Magnet, a B3 Takarék, az AXA és a Pátria Takarékszövetkezet) ügyfelei között a nagyobb – jellemzően 10 fő felett foglalkoztató – cégek felülreprezentáltak az országos átlaghoz képest. Közülük is kiemelkedik a Citibank, ahol jóval az országos átlag feletti arányban képviselik magukat a 10 fő feletti társaságok. A legnagyobb vállalati portfólióval és kiterjedt fiókhálózattal rendelkező bankok (OTP, K&H, Budapest Bank) több tízezres ügyfélkörének szerkezete szépen illeszkedik az országos megoszláshoz.

A Magnet Bank és az AXA ügyfélkörének csaknem kétharmadát viszont a bejelentett foglalkoztatotti létszám nélkül tevékenykedő vállalkozások teszik ki. Az állami kézbe került MKB és Budapest Bank portfolióját vizsgálva pedig az látható, hogy az MKB inkább a bejelentett foglalkoztatott nélkül működő kisvállalatok, míg a Budapest Bank inkább a 250 fő feletti vállalkozások körében kevésbé népszerű.

A vállalkozások fele A főváros környékén csoportosul

A Magyarországon bejegyzett vállalkozások több mint fele közép-magyarországi központtal rendelkezik, így a pénzintézetek vállalati ügyfélkörét régiós bontásban vizsgálva a legnagyobb megoszlások is ebben a régióban várhatók. Kivételt képezhetnek ez alól a takarékszövetkezetek, hiszen ők jellemzően egy régióban érdekeltek, szemben a legtöbb bankok országos fiókhálózatával. Az ügyfélszám szerinti toplistába bekerült 2 takarékszövetkezetnél is jól megfigyelhető a regionális jelleg, a Pátria Takarékszövetkezet ügyfeleinek több mint 95%-át közép-magyarországi, míg a B3 Takarék ügyfeleinek több mint felét közép-dunántúli, további 44%-ukat pedig közép-magyarországi cégek alkotják.

A Pátria ügyfelei állnak a legbiztosabb lábakon

A Bisnode elemzése kitért a banki portfóliók kockázatosságának elemzésére is, melyben a több mint 1000 céges ügyfelet kiszolgáló bank került górcső alá. Az egyes pénzintézetek rangsora a pénzintézetek ügyfélkörében az elmúlt 12 hónapban csőd- vagy felszámolás alá került vállalkozások számának a teljes vállalti ügyfélkörükhöz viszonyított aránya, vagyis a Bisnode Bedőlési index alapján került meghatározásra. A 15 legalacsonyabb százalékos értéket elérő, vagyis a legkevésbé kockázatos portfólióval rendelkező pénzintézet rangsorát az alábbi táblázat foglalja össze. Ez alapján a legstabilabb portfólióval a Pátria Takarékszövetkezet büszkélkedhet, ám a többieknek sem kell szégyenkezniük, hiszen még a 15. helyen álló Oberbank AG portfóliójának kockázatossága is jócskán elmarad az országos szinttől. A legnagyobbak közül a K&H portfóliója számít a legkevésbé kockázatosnak a maga 0,68%-os Bisnode Bedőlési Index-ével.

Akad viszont néhány pénzintézet, ahol az országos átlagnál valamelyest magasabb mértékben fordulnak elő csőd- és felszámolási eljárás alá kerülő cégek, míg mások portfóliója. minimálisan kockázatosabb, mint az országos átlag. Keleti József, a Bisnode csoport Country Managere elmondta, hogy a pénzintézetek esetében különösen fontos a kockázattudatos magatartás, így egy generikus minősítés banki modellel történő kombinálása sokat segíthet a nemfizetési kockázatok előrejelzésében.